簿記で連結の論点を勉強をすると、連結財務諸表の作成や株式の追加取得や売却などの論点をメインに勉強し、どこが子会社でどこが関連会社なのかといった連結範囲の論点については詳細に勉強せず、所与の条件として問題文に与えられていることが多いかと思います。

しかし、実務においては、連結範囲は頻繁に出現する論点であり、会計基準から画一的に判断できないことが多く、頭を悩ませる論点となります。

しかも今日においては、事業会社においても事業投資やJV(Joint Venture)を組成する機会も増え、ますます連結範囲の論点の重要性は高まっています。

今回は、孫会社がある場合の連結範囲の考え方について解説していきます。

なお、財団法人や社団法人を支配している場合の連結範囲の考え方については、下記をご覧ください。

孫会社を支配するケースは「間接保有」と「直接保有+間接保有」の2ケース

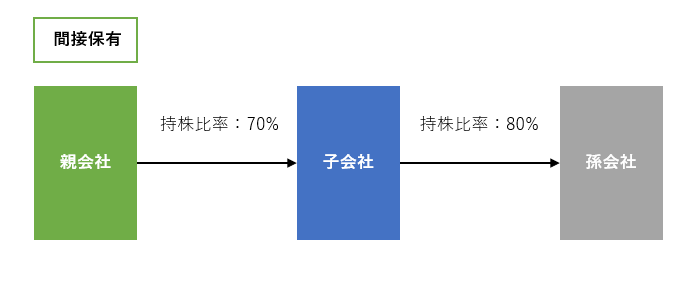

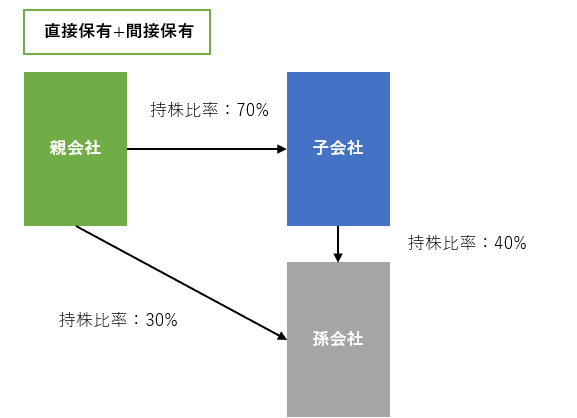

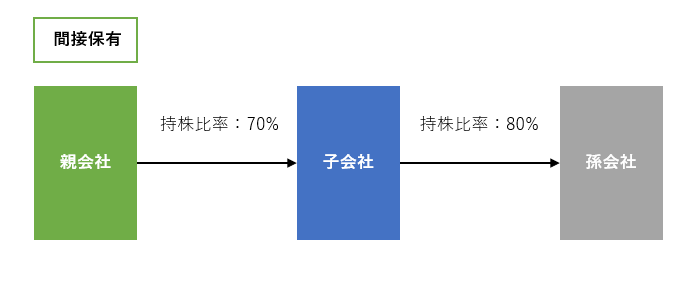

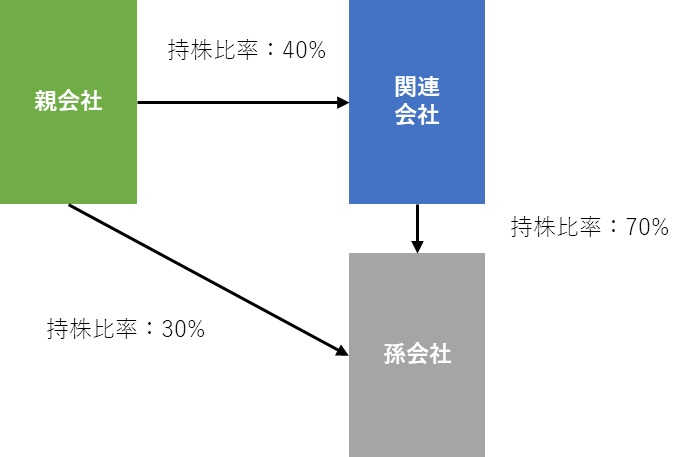

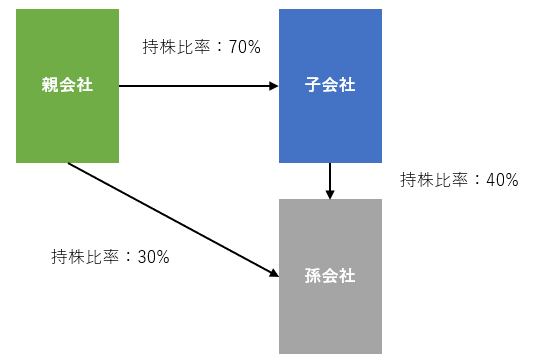

まず、親会社が孫会社を支配する方法として、子会社を介して保有する「間接保有」と、親会社と子会社で支配する「直接保有+間接保有」の2つのケースがあります。

なお、「連結財務諸表における子会社及び関連会社の範囲の決定に関する適用指針」の17項(1)は直接保有+間接保有のケース、(2)には間接保有のケースが記載されています。

孫会社を連結するか否かは、親会社の支配が及んでいるか(支配力基準)で判断

では、孫会社を連結範囲に含めるための基準についてですが、これは親会社が孫会社に対し支配力があるか(支配力基準)で判断します。

下記の事例で、具体的な考え方を見ていきましょう。

- 間接保有:親会社は子会社の議決権の過半数を支配し、子会社は孫会社の議決権の過半数を支配しているので、親会社は孫会社を支配していると言える

- 直接保有+間接保有:親会社は子会社が保有する持株比率と合わせると議決権の過半数(70%)を支配しているので、孫会社を支配していると言える

よって、上記のいずれの事例であっても親会社は孫会社を支配している=連結範囲の対象となると判断できます。

このように孫会社が出てくる場合は、親会社が孫会社を支配しているか否かで連結範囲に含まれるか否かを考える必要があります。

留意点

孫会社を支配する子会社を親会社は支配しておく必要がある

間接保有の場合はあまり引っかかることはないと思いますが、直接保有+間接保有の場合だと、この点を見逃すおそれがあります。

具体的には、以下のケースです。

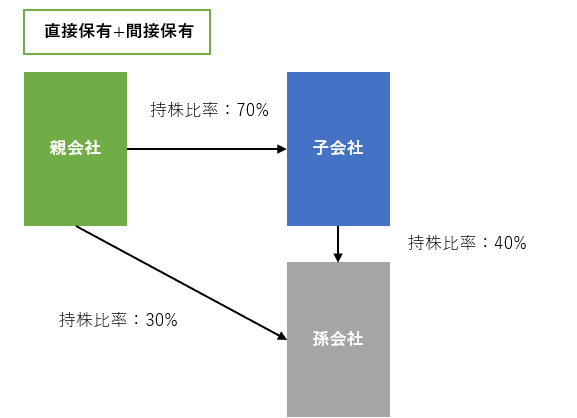

このケースでは、親会社と関連会社が孫会社を支配する構図になっています。

一見、親会社は孫会社への支配力があると思いがちですが、そもそも親会社が関連会社の過半数の議決権を握っていないので、親会社の関連会社への支配力がないことになります。

つまり、孫会社の取締役会で親会社から発議された決議を通す場合、30%は議決権を握っていますが、残り70%部分は関連会社が持っているため、関連会社内で親会社に反対する株主がいると、孫会社で決議を通すことができません。

よって、この場合は孫会社は親会社の連結範囲に含まれないこととなります。

「連結財務諸表における子会社及び関連会社の範囲の決定に関する適用指針」17項(1)(2)いずれにおいても、「子会社が(中略)支配している場合」と記載されているので、やはり孫会社を支配する前提として、子会社を支配しておく必要があります。

持株比率と議決権比率は適用場面が違う

簿記で孫会社を組み入れた連結財務諸表を作成する際に、持株比率を計算しますが、この持株比率と議決権比率は別概念なので注意してください。

例えば、下の例だと親会社の孫会社に対する議決権比率は70%(=30%+40%)ですが、持株比率は58%(=30%+70%×40%)となります。

連結範囲に含めるか否か、つまり支配権があるか否かは、議決権比率で判断する必要があります。

一方、連結財務諸表を作成する際に、内部取引消去に係る未実現利益の非支配株主への配分は、この持分比率を使用します(つまり、非支配株主へ42%按分)。

このように、議決権比率と持分比率は適用場面が違うので2つの概念をごっちゃにしないよう注意してください。

補足

今回は単純に持株数で考えましたが、もちろん持株数が50%未満でも支配力が及ぶ場合(親会社から役員を派遣している、親会社が多額の融資をしている等)がありますので、量的質的両方の観点から支配しているか否かを考える必要があります。

参考資料

- 連結財務諸表における子会社及び関連会社の範囲の決定に関する適用指針

- 連結財務諸表に関する会計基準

コメント