みなし配当と聞くと、税務特に法人税法における主要な論点として認識している方も多くいるかと思います。

会計士試験や税理士試験では基本的な論点であり、実務的にもよく見かける論点かと思います。

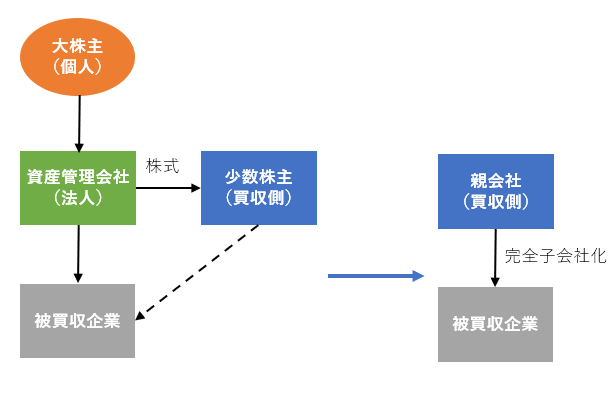

このみなし配当ですが、M&Aにおいてもよく登場する論点となります。

M&Aにおいて買収スキームを検討する際に、売主とって税務メリットがとれる買収スキームの一つとして、みなし配当のスキームがあります。

そこで今回は、このみなし配当について解説していきます。

みなし配当とは

みなし配当とは、税務上の概念であり、本来配当ではないものを税務上は「配当」として考え、課税する制度です。

そもそも配当は、法人が稼いだ利益を株主に分配する制度です。

しかし、税務上はこの「配当」をより広くとらえています(法人税法24条、所得税法25条)。

これは、税務上は経済実態に着目して、経済実態が配当と変わらなければ、税務上は配当として扱うという考え方が背景にあります。

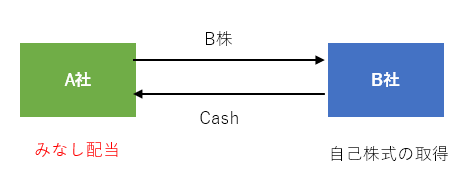

例えば、自己株式の取得(法人税法24条1項5号)を例にとって、会計上と税務上の処理の相違について考えます。

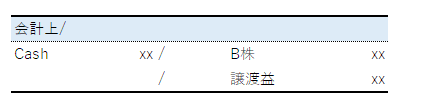

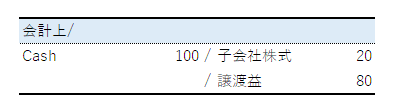

上記の場合、A社の会計上の処理を考えると以下の通りになります。

B株の簿価とCashの差額は譲渡益として処理されます。

一方、税務上は配当も自己株式も会社から株主に金銭が流出するという経済実態は同義であるため、譲渡益の一部をA社への配当として考えます。

そして、A社においてはみなし配当は受取配当等の益金不算入として課税されず、譲渡益部分のみ課税されることとなります。

つまりは、みなし配当分税務メリットを取ることができるのです。

みなし配当となる取引

さて、前述ではみなし配当の一つとして自己株式の取得を例として挙げました。

では、自己株式の取得以外でみなし配当となる取引について見ていきましょう。

みなし配当となる取引は、法人税法24条1-3項に記載されています。

1項 法人の株主等である内国法人が当該法人の次に掲げる事由により金銭その他の資産の交付を受けた場合

1号 合併(適格合併を除く。)

2号 分割型分割(適格分割型分割を除く。)

3号 株式分配(適格株式分配を除く。)

4号 資本の払戻し又は解散による残余財産の分配

5号 自己の株式又は出資の取得

6号 出資の消却、出資の払戻し、社員その他法人の出資者の退社又は脱退による持分の払戻しその他株式又は出資をその発行した法人が取得することなく消滅させること。

7号 組織変更

2項 合併法人が抱合株式に対し当該合併による株式その他の資産の交付をしなかつた場合

3項 合併法人又は分割法人が被合併法人の株主等又は当該分割法人の株主等に対し合併又は分割型分割により株式その他の資産の交付をしなかつた場合

法人税法24条

このうち、2、3項は少し細かい事例となるので、まずは1項の事例を覚えておいていれば良いと思います。

具体例

では具体例を見てみましょう。

前提条件

- 親会社は自社が保有する子会社株式(80%分)を子会社に取得させる(自己株式の取得)

- 親会社保有の子会社株式の簿価(取得価額)は20M

- 自己株式の取得に当たり、売却金額は100M

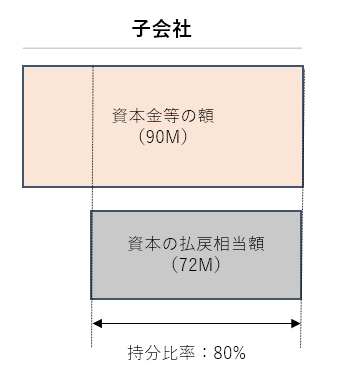

- 子会社の資本金等の額は90M

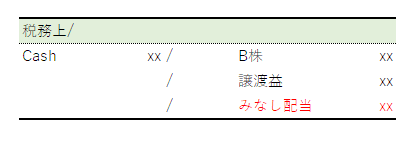

会計上は、売却金額と取得原価の差額が譲渡益となります。

仕訳で考えると下記のようになります。

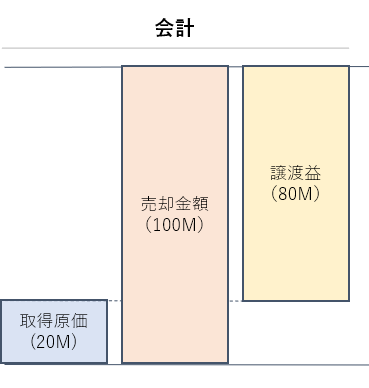

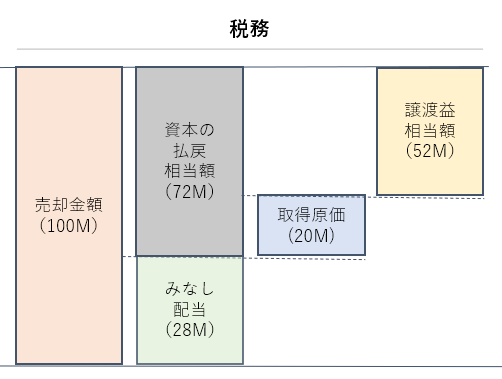

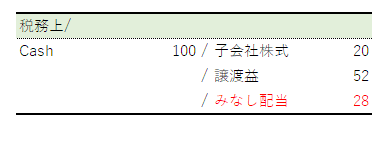

一方、税務上はまず売却金額をみなし配当と資本の払戻相当額に分けます。

つまり、売却金額のうち、資本(税務上の資本金等の額)部分から支払われたとみなせるものは、資本の払戻と考えます。

今回のケースですと、被買収企業の資本金等の額が90Mで、大株主の持分比率が80%なので、72M(=90M×80%)が資本から払い戻されたと考え、当該払戻金額と売却金額の差額をみなし配当(利益剰余金から支払われた)部分と考えます。

そうすると、みなし配当は28M(=100M-72M)となります。

後は、資本の払戻金額から取得原価を除いた金額が譲渡益52M(=72M-20M)となります。

ちなみに、資本金等の額は税務申告書の別表5にあります。

M&Aでの活用

このみなし配当の論点ですが、M&Aにおいては買収スキームを考えるうえで非常に重要となる論点となります。

前述したように、みなし配当はうまく活用すれば税務メリットを取ることができるため、買収スキームによって売手の税負担金額が変わってくることとなります。

そして、売手の税負担を軽減することができれば、買手はより低い価格で買収できる可能性も生まれてくることとなります。

この点について、具体的に見ていきましょう。

売主が法人の場合

売主が法人の場合、自己株式取得によって発生したみなし配当金額は受取配当金の益金不算入となります。

そのため、みなし配当金額部分について、税負担が軽減されるのです。

一方、売主と買主で株式の相対取引をしてしまうと、売主側は譲渡益が発生し、譲渡益全額に対して税が生じてしまい、税負担が重くなります。

つまり、売主が法人の場合、自己株式取得のスキームを使った方が、売主の税負担は軽くなります。

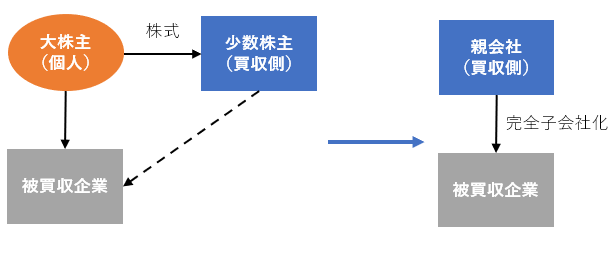

売主が個人の場合

では、売主が個人の場合はどうでしょうか。

売主が個人の場合、自己株式取得のスキームを利用すると、みなし配当額部分は所得税法上の総合課税の対象となります。

そのため、所得金額にもよりますが、最大で45%の課税が生じます。

一方、相対取引での株式譲渡にすると、売主は譲渡益が発生し、当該譲渡益は所得税法上の分離課税の対象となります。

そのため、譲渡益に20%の課税が生じることとなります。

つまり、売主が個人の場合は、相対取引での株式譲渡の方が税務上有利になりうるのです。

売主との買収価格目線が合わない場合は、このようなスキームによる税負担の論点を持ち出して、売主に有利なスキームを選択し、買収価格の目線を合わせにいくことも必要になります。

参考

- 法人税法

の処理について-120x68.png)

コメント